取引先に対する災害支援策と税務

今回の大地震で取引先が被災された方も多くいらっしゃると思います。

一般被災者に向けた義援金とは別に、事業者として取引先の支援をできないものか!とお考えの経営者もいらっしゃることでしょう。

そこで、法人税基本通達などで定められている内容と注意点をコメントしてみます。

租税特別措置法通達 61の4(1)-10の3

取引先に対する災害見舞金等法人が、被災前の取引関係の維持、回復を目的として災害発生後相当の期間内にその取引先に対して行った災害見舞金の支出又は事業用資産の供与若しくは役務の提供のために要した費用は、交際費等に該当しないものとする。

(注)1 自社の製品等を取り扱う小売業者等に対して災害により滅失又は損壊した商品と同種の商品を交換又は無償で補てんした場合も、同様とする。

2 事業用資産には、当該法人が製造した製品及び他の者から購入した物品で、当該取引先の事業の用に供されるもののほか、当該取引先の福利厚生の一環として被災した従業員等に供与されるものを含むものとする。

3 取引先は、その受領した災害見舞金及び事業用資産の価額に相当する金額を益金の額に算入することに留意する。ただし、受領後直ちに福利厚生の一環として被災した従業員等に供与する物品並びに令第133条に規定する使用可能期間が1年未満であるもの及び取得価額が10万円未満のものについては、この限りでない。

上記の条件を満たしている災害見舞金は、交際費はもちろん、寄付金にもなりません。全額損金算入されます。

ただし、要件を満たしていることを証明できるよう取締役会議事録や稟議書で支出目的と取引先、金額を文書化しておくべきです。被災者から領収書を収受するのが難しい場合には、上記の記録をもって税務署に説明すればよいことになります。

「被災前の取引関係の維持、回復を目的として」ということですから、被災前の取引額をさらに上回る取引をしてもらえるようにといった営業拡大目的は、この取り扱いの対象にはならないと思われます。従って、従前の取引規模、被災状況に鑑み常識的な金額であることが必要と考えておくべきでしょう。

「取引先」の範囲と「支出時期」に関しては、下記の基本通達9-4-6の2と同様に考えて問題ないと思います。

ただし、取引先の従業員等個人に対する支出は、交際費等に該当することになります。また、取引先は当該見舞金を原則として益金算入する必要があります。

法人税基本通達 9-4-6の2

災害の場合の取引先に対する売掛債権の免除等法人が、災害を受けた得意先等の取引先(以下9-4-6の3までにおいて「取引先」という。)に対してその復旧を支援することを目的として災害発生後相当の期間(災害を受けた取引先が通常の営業活動を再開するための復旧過程にある期間をいう。以下9-4-6の3において同じ。)内に売掛金、未収請負金、貸付金その他これらに準ずる債権の全部又は一部を免除した場合には、その免除したことによる損失の額は、寄附金の額に該当しないものとする。

既に契約で定められたリ-ス料、貸付利息、割賦販売に係る賦払金等で災害発生後に授受するものの全部又は一部の免除を行うなど契約で定められた従前の取引条件を変更する場合及び災害発生後に新たに行う取引につき従前の取引条件を変更する場合も、同様とする。

(注)「得意先等の取引先」には、得意先、仕入先、下請工場、特約店、代理店等のほか、商社等を通じた取引であっても価格交渉等を直接行っている場合の商品納入先など、実質的な取引関係にあると認められる者が含まれる。

直接現金や物品で被災を支援するのではなく、債権放棄するタイプの支援方法です。この場合も寄付金にはなりません。全額損金算入できます。

債権放棄は現金が動きませんから、債権放棄通知書などを文書化し、確定日付を公証人役場で取得するなど、事実が発生した日を明確にしておく必要があるでしょう。この債権放棄額は貸倒損失になりますから、取締役会議事録等でその意思決定過程を明確にしておく必要があります。

「取引先」の範囲が「(注)」で、書面上、直接の取引関係にないとしても実質的な顧客であればよいことが示されています。

また、「期間」に関しても「営業活動を再開するための復旧過程にある期間」とされています。災害によって負った損失を取り戻すべく営業活動を開始した後は含まれません。あくまでも営業再開日までの期間になります。租特通達 61の4(1)-10の3も同様に考えるべきでしょう。

法人税基本通達 9-4-6の3

災害の場合の取引先に対する低利又は無利息による融資法人が、災害を受けた取引先に対して低利又は無利息による融資をした場合において、当該融資が取引先の復旧を支援することを目的として災害発生後相当の期間内に行われたものであるときは、当該融資は正常な取引条件に従って行われたものとする。

こちらは資金援助を行う場合の低利貸付という支援方法についてです。通常の取引関係では寄付金認定されますが、被災取引先に対して上記の要件を満たす場合には、寄付金にはならず、全額損金算入できます。

法人税基本通達 9-7-15の4

災害見舞金に充てるために同業団体等へ拠出する分担金等法人が、その所属する協会、連盟その他の同業団体等(以下9-7-15の4において「同業団体等」という。)の構成員の有する事業用資産について災害により損失が生じた場合に、その損失の補てんを目的とする構成員相互の扶助等に係る規約等(災害の発生を機に新たに定めたものを含む。)に基づき合理的な基準に従って当該災害発生後に当該同業団体等から賦課され、拠出した分担金等は、9-7-15の3の取扱いにかかわらず、その支出した日の属する事業年度の損金の額に算入する。

同業者団体を通じて支援するものも含みます、という定めです。

決算対策と印紙税

2011年3月7日 | 税金の基礎知識

3月決算目前

そろそろ3月決算向けの決算対策が架橋になってきているのではないでしょうか?

順調に決算対策は進んでいますか!?

売上確保の方に一生懸命!!

という会社もあることでしょう。

決算前に是非確認してもらいたいことがあります。

それは、

印紙の貼り漏れがないか!

貼り付けた印紙は正しい金額か!

ということです。

印紙の課税時期と治癒方法

印紙税の納付時期は、正しくは課税文書を作成(交付)したときです。

従って、作成後に印紙の貼り漏れを発見した場合にはもう手遅れ!というのが原則になります。

このような場合、正しくは、「印紙税不納付事実申出手続」を行うことになっています。

これは、本来3倍の過怠税を支払わなければならないところを納税者自らが認めたのであれば1.1倍に軽減してあげましょう!という手続きです。

税務調査で印紙の貼り漏れを指摘されると、原則を示された上で、「印紙税不納付事実申出手続」を行うことを促されることが多いです。しかし、法律上は、あくまでも3倍の過怠税を支払わなければならないことになっています。調査官の考え方によるということです。しかも、過怠税は法人税の計算上損金不算入となりますから、法人税の負担増加にもなってしまうものでもあります。

お客さんに交付済みの領収書への貼り漏れはいまさらどうにもなりませんが、社内保管してある契約書であればチェックすることはできますよね。

もっと実務的な方法がないわけではありませんが、ここでは差し控えます。

決算で多額の税金が予測されるとき、大急ぎでお買い物をする会社がよくありますが、それ以前にこうした印紙の貼り漏れにも注意を払ってもらいたいものです。

相続税の大衆化

2011年3月4日 | 税金の基礎知識

相続税の大衆化が始まる

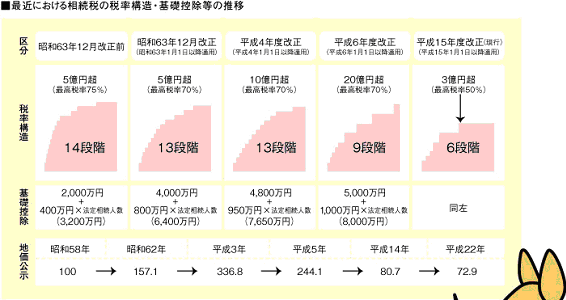

平成23年度税制改正で相続税の大増税が予定されています。

この増税は相続税の税率テーブルの変更と基礎控除額の変更によるものです。

このうち、基礎控除の圧縮が大きいと思います。

基礎控除額 = 定額控除額 + 比例控除基礎額 × 法定相続人数

| 現行 | 改正案 | |

|---|---|---|

| 定額控除額 | 5000万円 | 3000万円 |

| 比例控除基礎額 | 1000万円 | 600万円 |

要するに、基礎控除を40%圧縮するということです。

具体例で計算してみると次のようになります。

【子供1人がいる夫婦でご主人が亡くなられた場合】

改正前 : 5000万円 + 1000万円 × 2人 = 7000万円

改正案 : 3000万円 + 600万円 × 2人 = 4200万円

【子供2人がいる夫婦でご主人が亡くなられた場合】

改正前 : 5000万円 + 1000万円 × 3人 = 8000万円

改正案 : 3000万円 + 600万円 × 3人 = 4800万円

都内で家を持っていたとすれば、上記の基礎控除額を超えてしまう可能性は十分にありますよね。

改正案が実現したら相続税は確実に大衆化していくと考えるべきでしょう。

国の言い訳

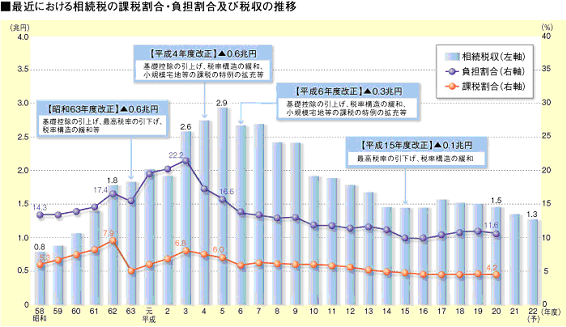

今回の税制改正に向けて財務省は「税制について考えてみよう」というHPで次のような情報を出しています。

続いて、

とのことです。

要するに、財務省としては、バブル期に生じていた相続税地獄を解消するために税率と基礎控除を減額してきたのだが、地価高騰も収まったわけだから、相続税を元の状態にできるだけ戻したい(戻しても大幅増税ではないですよね)、といいたいようです。

しかし、日本がまだ右肩上がりに成長していく期待が持てた時代、若干の疑問を持ちながらも人口構成がまだピラミッド型だと信じられた時代との対比です。本当に説得力があるのか疑問が残ります。

誰もが考えないといけない時代へ

ここ数年、相続税は一部の資産家だけの問題!という感覚になってしまったような気がします。今回の改正案が法案化されれば、確実に一般の人にも影響する税金になることでしょう。

如何にして資産を確保するのかを現役時代から考えていかなければ、子供世代には親としてほとんど財産を残してあげられない時代になってしまうのかもしれません。

相続税の増税は、基礎控除だけではありません。

他にも色々あります。

他の項目についてはまた別の機会に触れます。