野村ホールディングスの株主提案がスゴイ

2012年6月4日 | 時事

招集通知がスゴイことになっています

野村ホールディングスに驚愕の株主提案が提起されています。

世の中って、シュールですね。

和式便所以外の提案も斬新で面白いのがありました。詳しくはリンク先を読んでください。

私が注目したのは次のくだりです。

第2号議案から第19号議案までの各議案は、株主(1名)からのご提案によるものです。

株主からは、当社商号の「野菜ホールディングス」への変更を求める件をはじめとする100個の提案がございましたが、株主総会に付議するための要件を満たすもののみを第2号議案から第19号議案としております。

(野村ホールディングス(株)第108回定時株主総会招集ご通知P12より抜粋)

野菜ホールディングスへの社号変更を求めた株主は100個の提案をしたけど、株主総会にかける要件を満たした18個の議案のみをとりあげているということです。

18個の提案もすべてシュールですが、要件を満たしているから株主総会にかけられている(会社は拒否できない)ということなのです。

なぜ拒否できなかったのか

会社法第303条では次のように株主提案権が定められています。

第三百三条 株主は、取締役に対し、一定の事項(当該株主が議決権を行使することができる事項に限る。次項において同じ。)を株主総会の目的とすることを請求することができる。

2 前項の規定にかかわらず、取締役会設置会社においては、総株主の議決権の百分の一(これを下回る割合を定款で定めた場合にあっては、その割合)以上の議決権又は三百個(これを下回る数を定款で定めた場合にあっては、その個数)以上の議決権を六箇月(これを下回る期間を定款で定めた場合にあっては、その期間)前から引き続き有する株主に限り、取締役に対し、一定の事項を株主総会の目的とすることを請求することができる。この場合において、その請求は、株主総会の日の八週間(これを下回る期間を定款で定めた場合にあっては、その期間)前までにしなければならない。

野村HDは上場会社なので公開会社です。また、取締役会設置会社でもあります。よって、この提案を行った株主は第2項の要件(1%以上または300個以上の議決権を6月以上保有)を満たしていたことになります。

100個の提案のうち18個を議題にしています。つまり、82個は株主提案権の要件を満たしていないと判断できたということなのでしょう。

第二百九十五条 株主総会は、この法律に規定する事項及び株式会社の組織、運営、管理その他株式会社に関する一切の事項について決議をすることができる。

2 前項の規定にかかわらず、取締役会設置会社においては、株主総会は、この法律に規定する事項及び定款で定めた事項に限り、決議をすることができる。

3 この法律の規定により株主総会の決議を必要とする事項について、取締役、執行役、取締役会その他の株主総会以外の機関が決定することができることを内容とする定款の定めは、その効力を有しない。

どのような提案が要件を満たさないと判断されたのかはわかりませんが、会社として提案を拒否できなかったものはすべて「定款の一部変更」となっています。定款は株式会社の根本となるものですから、これを株主総会で変更できないとすることはありえないということですね。

実務の場は大混乱でしょうね

法律上認められた株主の権利ですから、会社は大真面目に対応しなければなりません。株主軽視は禁物です。

しかし、

・今回の株主提案が野村HDの主幹部署で開封されたときの担当者のショック

・株主提案があった旨とその内容を取締役会に報告しなければならない担当者の心情

・取締役会に報告する前に対応策について顧問弁護士と協議しなければならない担当者の心情

・相談された際の顧問弁護士の本音と建て前

・議案について決議しなければならない取締役会のショック

・株主総会の議長をしなければならない社長の気持ち

が目に浮かんでしまうんですよね。

こんな株主提案が出るのであれば、

野村HDの株主総会に出席してみたい!

株を買っておくんだった!!

と思われている投資家がどれだけいることでしょうか。僕もその一人です。

定時総会当日、マスコミは報道するのでしょうか?

平成24年6月27日が楽しみです。

ホームページ制作費は単年度の費用にならないのか?

2012年5月30日 | 税金の基礎知識

国税庁が変なQ&Aを出している

中小企業が自社ホームページを作成するのは当たり前な時代になりました。

その制作費は無料のもの(無料ブログなど)から、数百万円に及ぶものまでかなりの幅があります。

いまや中小企業にとって必須のものとなったホームページの制作費用について国税庁は次のような指針を出しています。

【ホームページの制作費用について】

通常、ホームページは企業や新製品のPRのために制作されるものであり、その内容は頻繁に更新されるため、開設の際の制作費用の支出の効果が1年以上には及ばないと考えられますので、ホームページの制作費用は、原則として、その支出時の損金として取り扱うのが相当であると考えられます。

ただし、ホームページの内容が更新されないまま使用期間が1年を超える場合には、その制作費用はその使用期間に応じて償却します。

また、制作費用の中にプログラムの作成費用(ソフトウェアの開発費用)が含まれるようなホームページについては、その制作費用のうちプログラムの作成費用に相当する金額は無形減価償却資産(ソフトウェア)として耐用年数「5年」を適用して償却することとなります。

ポイント:

- 原則として、支出時の費用にしてよい

- 1年以上更新しないまま使用する場合には使用期間に応じて償却する

- 制作費のうちプログラムに該当する部分は5年で償却する

この取扱い、みなさんの感覚に合いますか?

原則部分は当然のことだと思います。

ただし、国税庁の論拠は、『頻繁に更新するもの』だから、支出時に一括して費用処理して構わないというものです。

コーポレートサイトをそんなに頻繁に更新するものでしょうか?

WordPressのような無料のブログツールを基礎とするものの独自のデザインを施した場合、そのデザインは頻繁に変更されるものでしょうか?

これらの制作費用はカットオーバー時の費用にできない!?というのでしょうか??

HPで頻繁に更新されるのはコンテンツであって骨組みではない

個人的には国税庁の上記見解には全く納得がいきません。

WEBの世界で頻繁に更新されるのは、コンテンツ(テキスト)であって、htmlの基本構造やデザインではありません。WEBサイトの基本構造であるディレクトリ定義やCMS、テンプレートをしょっちゅう変更するサイトがどれほどあるのでしょうか!?そんなことしたらとてつもないコストがかかってしまいます。テキストの書き換えを頻繁にしたら検索エンジンのキャッシュを自ら破壊しているようなものです。デザインを頻繁に更新したら、ユーザーロイヤルティを下げてしまう可能性もあります。現実的ではありません。

通常のWebSiteは、これらの基本構造とデザインを利用して、コンテンツとしてのテキストを書き換えたり、ブログツールで累積していくものです。これらの更新は、表面的には更新に見えるかもしれませんけど、立ち上げ時に作り上げた基本構造は変化していません。

国税庁の言い分に従うのであれば、ほとんどのWebSiteは一時の損金にできないことになるはずです。

国税庁のホンネは、基本的には一括費用処理していいけど、HP制作費という名目であれば何でも落としていいよとはいえないんだよね。。。というところではないでしょうかね。私見ですよ。

問題なのは大規模なECサイトなど

データベースからの読み出しを行うものは、ソフトウェアに該当するといった解説がネットに多数あります。

データベースからの読み出し機能を搭載したら何でもまずいのでしょうか?

WordPressを利用したWebSiteが非常に多くなっていますけど、WordPressはMYSQLというデータベースにコンテンツを格納し、必要に応じてこれを読み出す仕組みです。

WordPressを使ったらアウト!なんてことはないはずです。

国税庁が一括損金算入させたくないのは、Yahoo!やカカクコム、mixiなど、独自に高度なアプリケーション(独自のCMSなど)開発を行いWEBビジネスを展開しているところと考えてよいのではないでしょうか。

また、WebショップなどのECサイトはお店そのものですので、それ相当の費用を投下してサイトを構築しています。

これらの会社の中には年間何億円もかけてサイト構築しているところもあるはずです。それこそ頻繁にサイト更新を行っています。

これらのビジネスに対するロジックとして、冒頭の国税庁の考え方は脆弱すぎるのではないかと思います。ただし、法人税法では、効果の支出が長期に及ぶものは繰延資産として処理すべしという定めがありますので、これを適用されると反論しにくくなるのではありますが。

結局のところ、大規模サイトを運営している場合を除き、

当初制作費が、300万円を超えるなど一般的な相場を大幅に上回るケースや会社の規模に比較して多額な場合、明らかに利益つぶしを狙って制作費を計上した懸念がある場合を除けば、問題にならないと思います。

これらの場合は、ホームページだからどうこうの問題ではなく、他の名目でも同様に議論に対象になりやすいものですよね。ソフトウェアは組み込んでいないから一括損金算入できると決め付けるのではなく、顧問税理士とよく相談した方がよいと思います。

ちなみに、僕もこのHPの制作費を一括経費処理しています。

税務調査で確認をされましたが、何の議論もなく一括費用処理で通りました(笑)

摘発された消費税脱税スキーム

2012年5月29日 | 税金の基礎知識

また派遣会社を利用した消費税『節税?』が摘発されました

毎日新聞が以下のように報じています。消費税の節税とも言われることがあるスキームが国税局により摘発されました。

消費税脱税容疑:居酒屋グループの会計事務代行者逮捕

毎日新聞 2012年05月24日 23時13分

大阪地検特捜部は24日、居酒屋などを展開する「グローバルスターグループ」(大阪市西区)が約1億2700万円を脱税したとして、同社の会計事務を代行する「アカウンティングコーポレーション」(同市中央区)の実質的経営者、本多克也容疑者(56)とア社役員、中尾久美子容疑者(46)を、消費税法違反などの疑いで逮捕した。特捜部は両容疑者の認否を明らかにしていない。 特捜部は同日、大阪国税局と合同で関係先などを家宅捜索した。グ社の社長(43)についても、同法違反などの疑いで今後調べる。 逮捕容疑は、06年12月からの3年間で消費税など約1億2700万円を脱税した、としている。関係者によると、グ社はダミー会社から従業員の派遣を受けたように装い、給与支出を人材派遣費として処理し、納税額を圧縮していたという。また、売り上げの一部を他の口座に移して課税売り上げを少なく見せかけていたとされる。【内田幸一、牧野宏美】

経費の多くが人件費となるビジネスでは消費税の重税感は大きくなります。給与そのものは消費税の『不課税仕入』となりますので、売上に付随して収受した仮受消費税から仕入税額控除することができないからです。そこで、何とかならないのか!!と考える経営者が出てきてしまう訳です。

摘発されたスキーム

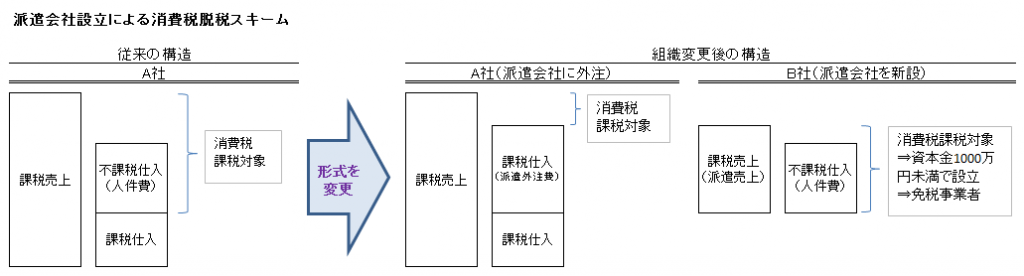

何とかして人件費を課税仕入にできないのか!ということで考えられるのが、次のような人材派遣会社を利用したスキームです。

派遣会社や業務委託先として別会社(B社)を設立します。従来の従業員はこの別会社に転籍させ、別会社から給与を支払い、その支払原資を元の会社(A社)から人材派遣料(もしくは業務委託料)として請求するというものです。A社は不課税であった人件費を課税仕入として処理することができるので、A社が納税する消費税額は大幅に減額されることになります。

ここまでであれば、消費税の脱税として摘発されることはないはずです。なぜならば、A社の納税は減ったけれど、その分B社に納税義務が移転しただけだからです。これではA

社にとって何のメリットもありません。メリットがないのだから国税も問題にしません。

そこで、B社を新設法人とします。当然、基準期間の課税売上高はゼロになりますので、原則としてB社は消費税の免税事業者とすることができます。資本金が1000万円以上の新設法人は、基準期間の課税売上高がないとしても、課税事業者とするという特例がありますので、このスキームを適用する場合のB社の資本金は1000万円未満に設定されるのです。

上記のような操作で、B社は消費税の免税事業者となり、最大2年間消費税の益税を発生させることができるという魂胆です。

このスキームは節税なのか?

上記スキームの個々の法律関係は合法的な形式を整えています。よって、節税スキームと言えるような気もします。

しかし、これまでに同様のスキームが国税局により何度も摘発されています。国税局の摘発を受けると多くの場合、刑事告発にまで発展してしまうものです。

消費税法第六十四条

次の各号のいずれかに該当する者は、十年以下の懲役若しくは千万円以下の罰金に処し、又はこれを併科する。一 偽りその他不正の行為により、消費税を免れ、又は保税地域から引き取られる課税貨物に対する消費税を免れようとした者

二 偽りその他不正の行為により第五十二条第一項又は第五十三条第一項若しくは第二項の規定による還付を受けた者

消費税法の罰則条項は上記のように規定されています。

『偽りその他不正の行為』と見做されれば、脱税の罪に問われるということなのです。

従来から消費税を負担に感じていたから形式を変えることで負担を軽減しようという動機が立証されるとこのようなことになってしまう訳です。本稿は、節税スキームをご紹介する目的はありません。このスキームによる摘発事件は1度や2度ではなく、毎年何件も起訴されているものなので、絶対にやってはいけませんということを強調するためのものです。

形式さえ整っていればOKというものではないということを重々ご理解ください。

なお、消費税の免税基準は平成23年度税制改正で変更されています。

その他の摘発事例

津・人材派遣会社脱税:消費税8000万円 元社長に有罪判決−−地裁 /三重

「(中略)懲役1年6月、執行猶予3年(同・懲役1年6月)の判決を言い渡した。

(中略)判決によると、松尾被告は資本金1000万円未満の会社が当初2年間は消費税が免税となる制度を悪用し、09年1月から11年1月にかけ、従業員の給与を外注費と装うなどして脱税を繰り返した。(毎日新聞 2012年06月05日 地方版)」

5千万脱税で在宅起訴 愛知の建築土木会社社長

「(中略)在宅起訴し、同社を起訴した。

(中略)関係者によると、同社は、実際には自ら雇った従業員に給与を支払っていたのに、ダミー会社から労働者を派遣してもらったように装い、消費税込みの外注費を支出する手法で納税額を圧縮。本来はダミー会社が消費税を納めなければいけないが、資本金1千万円未満の会社は設立から2年間、消費税が免除される制度を悪用。ダミー会社の設立を繰り返していた。(産経ニュース2012.5.9 13:31)」