摘発された消費税脱税スキーム

2012年5月29日 | 税金の基礎知識

また派遣会社を利用した消費税『節税?』が摘発されました

毎日新聞が以下のように報じています。消費税の節税とも言われることがあるスキームが国税局により摘発されました。

消費税脱税容疑:居酒屋グループの会計事務代行者逮捕

毎日新聞 2012年05月24日 23時13分

大阪地検特捜部は24日、居酒屋などを展開する「グローバルスターグループ」(大阪市西区)が約1億2700万円を脱税したとして、同社の会計事務を代行する「アカウンティングコーポレーション」(同市中央区)の実質的経営者、本多克也容疑者(56)とア社役員、中尾久美子容疑者(46)を、消費税法違反などの疑いで逮捕した。特捜部は両容疑者の認否を明らかにしていない。 特捜部は同日、大阪国税局と合同で関係先などを家宅捜索した。グ社の社長(43)についても、同法違反などの疑いで今後調べる。 逮捕容疑は、06年12月からの3年間で消費税など約1億2700万円を脱税した、としている。関係者によると、グ社はダミー会社から従業員の派遣を受けたように装い、給与支出を人材派遣費として処理し、納税額を圧縮していたという。また、売り上げの一部を他の口座に移して課税売り上げを少なく見せかけていたとされる。【内田幸一、牧野宏美】

経費の多くが人件費となるビジネスでは消費税の重税感は大きくなります。給与そのものは消費税の『不課税仕入』となりますので、売上に付随して収受した仮受消費税から仕入税額控除することができないからです。そこで、何とかならないのか!!と考える経営者が出てきてしまう訳です。

摘発されたスキーム

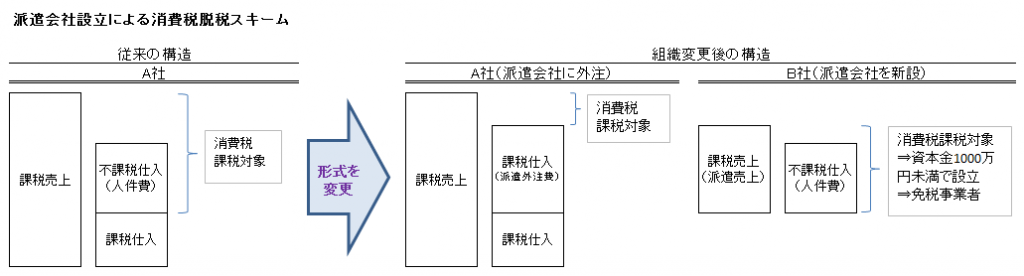

何とかして人件費を課税仕入にできないのか!ということで考えられるのが、次のような人材派遣会社を利用したスキームです。

派遣会社や業務委託先として別会社(B社)を設立します。従来の従業員はこの別会社に転籍させ、別会社から給与を支払い、その支払原資を元の会社(A社)から人材派遣料(もしくは業務委託料)として請求するというものです。A社は不課税であった人件費を課税仕入として処理することができるので、A社が納税する消費税額は大幅に減額されることになります。

ここまでであれば、消費税の脱税として摘発されることはないはずです。なぜならば、A社の納税は減ったけれど、その分B社に納税義務が移転しただけだからです。これではA

社にとって何のメリットもありません。メリットがないのだから国税も問題にしません。

そこで、B社を新設法人とします。当然、基準期間の課税売上高はゼロになりますので、原則としてB社は消費税の免税事業者とすることができます。資本金が1000万円以上の新設法人は、基準期間の課税売上高がないとしても、課税事業者とするという特例がありますので、このスキームを適用する場合のB社の資本金は1000万円未満に設定されるのです。

上記のような操作で、B社は消費税の免税事業者となり、最大2年間消費税の益税を発生させることができるという魂胆です。

このスキームは節税なのか?

上記スキームの個々の法律関係は合法的な形式を整えています。よって、節税スキームと言えるような気もします。

しかし、これまでに同様のスキームが国税局により何度も摘発されています。国税局の摘発を受けると多くの場合、刑事告発にまで発展してしまうものです。

消費税法第六十四条

次の各号のいずれかに該当する者は、十年以下の懲役若しくは千万円以下の罰金に処し、又はこれを併科する。一 偽りその他不正の行為により、消費税を免れ、又は保税地域から引き取られる課税貨物に対する消費税を免れようとした者

二 偽りその他不正の行為により第五十二条第一項又は第五十三条第一項若しくは第二項の規定による還付を受けた者

消費税法の罰則条項は上記のように規定されています。

『偽りその他不正の行為』と見做されれば、脱税の罪に問われるということなのです。

従来から消費税を負担に感じていたから形式を変えることで負担を軽減しようという動機が立証されるとこのようなことになってしまう訳です。本稿は、節税スキームをご紹介する目的はありません。このスキームによる摘発事件は1度や2度ではなく、毎年何件も起訴されているものなので、絶対にやってはいけませんということを強調するためのものです。

形式さえ整っていればOKというものではないということを重々ご理解ください。

なお、消費税の免税基準は平成23年度税制改正で変更されています。

その他の摘発事例

津・人材派遣会社脱税:消費税8000万円 元社長に有罪判決−−地裁 /三重

「(中略)懲役1年6月、執行猶予3年(同・懲役1年6月)の判決を言い渡した。

(中略)判決によると、松尾被告は資本金1000万円未満の会社が当初2年間は消費税が免税となる制度を悪用し、09年1月から11年1月にかけ、従業員の給与を外注費と装うなどして脱税を繰り返した。(毎日新聞 2012年06月05日 地方版)」

5千万脱税で在宅起訴 愛知の建築土木会社社長

「(中略)在宅起訴し、同社を起訴した。

(中略)関係者によると、同社は、実際には自ら雇った従業員に給与を支払っていたのに、ダミー会社から労働者を派遣してもらったように装い、消費税込みの外注費を支出する手法で納税額を圧縮。本来はダミー会社が消費税を納めなければいけないが、資本金1千万円未満の会社は設立から2年間、消費税が免除される制度を悪用。ダミー会社の設立を繰り返していた。(産経ニュース2012.5.9 13:31)」

役員に社宅を貸与すると手取りが増える

2012年5月28日 | 税金の基礎知識

役員が賃貸住宅を個人で契約されていませんか?

自宅家賃をご自身で払っている方がいらしたら、次のことを検討してみるといいかもしれません。

自宅の賃料なんだから個人で負担するのが当たり前!とお考えかもしれません。

会社と個人とを公私混同するのはよくないという考えは、立派な経営姿勢です。

しかし、少しでも税負担を減らしたいと考えるのも人情です。

そんな方は、自宅の賃貸契約を個人から法人に変更することをお考えください。

会社契約にすれば会社の経費にできる

個人の生活費のうちで、家賃はかなり大きな支出になります。その一部でも会社の経費にできるのであれば資金的にも楽になるはずです。

税法の世界では、社宅制度について特別な定めがあります。

会社が賃貸契約をしている限り、家主に払う賃料は全額会社の経費にできます。

ところが、実際に住宅を利用している役員が賃料を負担していない場合や負担賃料が適正ではない場合には色々と問題が生じます。

【No.2600 役員に社宅などを貸したとき(国税庁HP)】

役員に対して社宅を貸与する場合は、役員から1か月当たり一定額の家賃(以下「賃貸料相当額」といいます)を受け取っていれば、給与として課税されません。

要するに、役員から『一定額の家賃』を会社が徴収していれば、貸与を受けている役員に対して所得税は課税しません、ということです。

『役員に社宅を貸与した場合』とされていますから、法人が契約主でなければ上記の適用はないということになります。つまり、個人契約なのに家主への支払を会社が行い、役員から『一定額の家賃』を会社が徴収しても、給与課税を免れることはできません。

| 法人契約 | 個人契約 | |||

|---|---|---|---|---|

| 負担 | 適正額以上を個人負担 | 適正額未満を個人負担 (全額法人負担を含む) |

適正額以上を個人負担 | 適正額未満を個人負担 (全額法人負担を含む) |

| 給与課税 | なし | あり | あり | あり |

適正賃料とはいくらか?

役員が負担すべき適正賃料について、国税庁のHPに詳細に記述されています。

■小規模な社宅である場合(小規模の定義は国税庁HP参照)

次の(1)から(3)の合計額が賃貸料相当額になります。

(1) (その年度の建物の固定資産税の課税標準額)×0.2%

(2) 12円×(その建物の総床面積(平方メートル)/3.3平方メートル)

(3) (その年度の敷地の固定資産税の課税標準額)×0.22%

ご覧になってわかるとおり、建物についても敷地についても固定資産税の課税標準額を基礎として計算します。なお、固定資産税の課税標準額は市区町村に賃借人が課税評価証明書の請求を行えば入手することができます。

【どれぐらいになるのか計算してみる】

建物の固定資産税評価額 30,000千円(床面積60㎡、共用部分を含む)

敷地の固定資産税評価額 10,000千円

(1)30,000千円 × 0.2% = 60,000円

(2)12円 × 60㎡ ÷ 3.3 = 218円

(3)10,000千円 × 0.22% = 22,000円

(1)+(2)+(3) = 82,218円

賃貸相場が10,000円/坪だとすると月額賃料は181,818円(60㎡÷3.3×10,000円)となりますから、この計算では個人の負担は約10万円減少することになります。

小規模な社宅でない場合の計算方法は国税庁HPをご参照ください。

この計算式に当てはめて計算した金額を役員に負担してもらえば、役員に対する給与課税はなくなります。

手取りが増えるか検証してみましょう

前記の計算例で個人が180,000円/月の賃貸契約をしていたものを法人契約に切り替えて83,000円/月を個人負担することにします。会社からは97,000円余分に資金が出ることになるのでその分役員報酬を減額することにします。扶養家族はいないものとします。

| 社宅なし | 社宅あり | 差額 | |

|---|---|---|---|

| 役員報酬月額 | 500,000円 | 430,000円 | △97,000円 |

| 社会保険料 | △69,830円 | △60,053円 | 9,777円 |

| 源泉徴収税額 | △18,570円 | △13,770円 | 4,800円 |

| 社宅負担 | △180,000円 | △83,000円 | 97,000円 |

| 手取額 | 231,600円 | 273,177円 | 41,577円 |

このように税金の減少だけではなく、社会保険料も減少します。当然に社会保険料の会社負担額も減少することになります。

この計算では、会社の負担を考慮して社宅家賃の会社負担額見合いを減額していますが、会社に十分な利益があり節税を志向するのであれば役員報酬を減額する必要はないかもしれません。

小規模ではない場合や豪華社宅の場合には上記の計算方法が異なりますのでご注意ください。

決算期変更と節税

2012年5月21日 | 税金の基礎知識

想定外に利益が出てしまった、どうしよう!?

大口の契約を獲得して納品を完了させた!

含み益のある固定資産を売却したら多額の売却益が発生した!

不返還条項付の前受金を収受する契約を締結したら税理士に一時の利益計上ですと指摘された!

この結果、多額に発生した利益(所得)を何とかしてつぶさないと法人税が大変なことになってしまう(汗)

だけど、決算までに日数も少なく十分な節税対策をすることができない(涙)

なんてことになったことはありませんか?

決算対策には金も時間もいる

節税対策しようにもお金を支出しなければならないものが多いし、節税のために固定資産を取得しても償却期間が限られているので効果が少ない、ということはよくあることです。

こんなときに考えてみたいのが『決算期変更』です。

たとえば、3月決算の会社が2月に不動産を売却する予定で、売却と同時に多額の売却益が発生することがわかっているのであれば、1月決算に変更してしまうということです。

この場合、3月までに決算をまとめて確定申告する必要がありますけど、売却益に対する法人税は翌年度の課税対象にすることができます。じっくり時間をかけて節税対策を検討することが可能になります。

決算期変更は意外と難しくない

決算期は定款記載事項ではありますが、登記事項ではありません。

定款は株主総会の決議(特別決議ですけど)を行うことで自由に変更することができます。多数の外部株主がいる会社でなければ比較的簡単に決算期を変更すことができます。

手続きとしては、

- 株主総会を開催し、定款の決算期の部分を変更する決議をする

- 議事録にまとめる

- 決算期を変更した旨の異動届を税務署等に提出する

これだけです。

ただし、決算期を変更できるのは法人(会社)だけです。個人事業は常に暦年を事業年度とするからです。

消費税でも決算期変更が有効なときがある

消費税では基準期間の課税売上高を基準として免税事業者と課税事業者に区分される場合があります。

- 免税事業者のうちに売却益を計上し、課税事業者になってから物件取得

- 課税事業者のうちに物件取得、免税事業者になってから物件売却

なんて工夫で消費税の節税ができる場合があります。

税金のことだけ考えてはいけません

節税を最優先に考えるのであれば、決算期変更が効果を発揮することはあります。

しかし、金融機関や仕入先などの取引先からの与信への影響も考慮する必要があります。

決算期変更を行うと稼動月数が少なくなりますから、損益計算書を並べただけで会社の業績評価をされると落ち込んだように見られてしまうことがあります。

多額の利益計上が予定されていて、決算日まで時間が少ないときは、決算期変更について顧問税理士の先生に相談してみるとよいかもしれません。